Asset 1 projeta a redução da Taxa Selic para 13,50% em agosto

Nesta semana, o Comitê de Política Monetária do Banco Central (COPOM) se reunirá para avaliar a política monetária do país. Há um amplo consenso entre economistas e investidores do mercado financeiro que, após manter a Taxa Selic em 13.75% por um ano, há condições para que o COPOM inicie um novo ciclo de redução da taxa de juros. Contudo, há uma notável divisão sobre qual será o tamanho do corte de juros a ser anunciado nesta semana, com apostas se situando entre uma redução de 25pb (pontos básicos) ou de 50pb.

A Asset1 avalia que o cenário mais provável é de que haja uma redução da Taxa Selic em 25pb nesta semana, alterando-a para 13.50%, acreditando ser essa a decisão mais adequada neste momento. Nossa opinião é pautada, principalmente, em 2 pontos:

(1) a comunicação recente do COPOM;

(2) a análise da conjuntura econômica atual.

Detalhando mais ambos os pontos, com relação à comunicação, a ata da última reunião do Copom, realizada em junho de 2023, informou que a maioria dos membros do comitê avaliou que a continuação do processo desinflacionário em curso poderia permitir acumular a confiança necessária para iniciar um processo parcimonioso de inflexão na próxima reunião (traduzindo do jargão economês, o termo “parcimonioso” significa cauteloso). Dado que as opções sobre a mesa são cortes de 25pb ou 50pb, entendemos que este termo indica uma preferência por iniciar o ciclo com um corte mais conservador, de 25pb.

Aliada a isso, a análise da conjuntura atual, por sua vez, recomenda cautela no início do processo de flexibilização da política monetária, já que as projeções de inflação do Banco Central e do Boletim Focus apontam que a inflação permanecerá acima da meta em 2024 e as expectativas de inflação permanecem desancoradas, mesmo em prazos mais longos.

Dessa maneira, dado que as opções sobre a mesa são cortes de 25pb ou 50pb, entendemos que ambos os pontos indicam uma preferência por iniciar o ciclo com um corte mais conservador, de 25pb.

A fim de compreender melhor os desafios presentes, é possível realizar um paralelo entre o ciclo atual e o ciclo de corte de juro iniciado em outubro de 2016. Ao analisarmos a situação atual com a vigente no ano de 2016, destacamos três semelhanças importantes:

(1) a Taxa Selic atual (13.75%) está em patamar próximo ao observado no início do ciclo de 2016 (14.25%);

(2) em ambos os casos os apertos monetários implementados anteriormente visavam reduzir a inflação a partir de patamares muito elevados, acima de 10% a.a.;

(3) assim como atualmente, as expectativas de inflação também estavam desancoradas (acima da meta) em 2016.

Apesar da simetria, há também três fatores que evidenciam que as condições atuais são mais desfavoráveis do que as registradas em 2016 e que favorecem para o início da política de cortes:

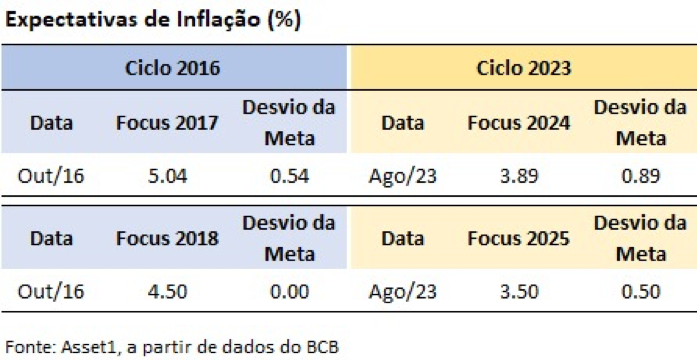

(1) No ciclo atual, a desancoragem das expectativas de inflação é maior e se faz presente em horizontes mais longos do que era observado em 2016. Em outubro daquele ano, mês do início do ciclo de corte de juros, as expectativas de inflação do próximo ano (2017) estavam cerca de 50pb acima da meta e as expectativas 2 anos a frente encontravam-se ancoradas na meta de 4.5%. Atualmente, as expectativas de 2024 e 2025 encontram-se cerca de 90pb e 50pb, respectivamente, acima da meta.

(2) Havia bastante ociosidade na economia em 2016, o que contrasta com a baixa ociosidade observada atualmente. Em particular, notamos que em outubro de 2016 a taxa de desemprego estava próxima de 12% e subindo, enquanto que atualmente a taxa de desemprego encontra-se ao redor de 8% e caindo. Esta diferença é importante porque o COPOM pode ter mais confiança de que a inflação continuará em declínio quando há ociosidade na economia.

(3) a política fiscal atualmente é expansionista, e assim permanecerá em 2024. Em contraste, em 2016 e 2017 a política fiscal foi levemente contracionista.

Desta forma, avaliamos que as condições atuais recomendam que o COPOM inicie o ciclo de redução da Taxa Selic de forma cautelosa, com um corte de 25pb. Entendemos que ao adotar uma postura mais prudente na fase inicial do ciclo de corte de juros, o Banco Central tomará menos risco no processo de desinflação da economia brasileira e contribuirá para reduzir a desancoragem das expectativas. Adotando esta estratégia, acreditamos que o COPOM contribuirá para que a taxa de juros possa atingir patamares mais baixos no futuro e a economia possa crescer de forma mais sustentável no médio prazo.